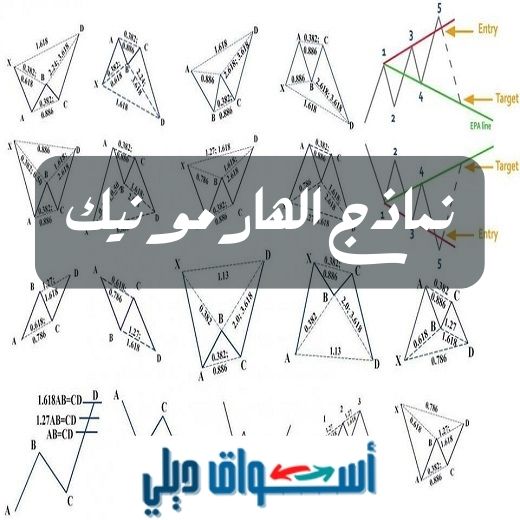

نماذج الهارمونيك harmonic هي أحد التقنيات التي تستخدم في التداول من أجل معرفة أرقام محددة وفقًا لنسب فيبوناتشي، ومن ثم يتم تطبيقها على مستويات الأسعار حتى يتم تحديد نقاط الانعكاس المحتملة للغاية. وكما هو الحال في معظم الأحيان فيكون الهدف في تحليل الرسم البياني هو تحديد الأرقام ونقاط الدخول والخروج من المراكز بافتراض أن تحركات السعر الماضية سوف تحدث مرة أخرى بالمستقبل.

يمكن إيجاد إحدى الإشارات الأولى لنماذج الهارمونيك في أعمال J.M.Hurst والتي تم تطويرها ونشرها من قِبل سكوت إم كارني والذي ألف العديد من الكتب عن أهمية نماذج الهارمونيك واستخدامها في التحليل الفني.

استراتيجية التداول بنماذج الهارمونيك في التحليل الفني توفر معرفة وفهم جديد تماما لتحركات الأسعار في سوق المال، فهناك العديد من الأنماط التي تخص مفاهيم استراتيجيات التداول في الواقع، والتي يمكن العثور عليها أيضا في أسواق المال مثل أنماط الهارمونيك. فالقدرة على إنشاء وتكرار الأنماط المعقدة هو ما يجعل أنماط الهارمونيك مذهلة.

محتويات

محاذير التداول باستخدام نماذج الهارمونيك Harmonic

من أهم المفاهيم التي يجب إدراكها هي أن الحركات المنفصلة للأسعار هي مرتبطة فعلا بعضها ببعض، فضلا عن ذلك، فهي توفر أنماط ونسب الفيبوناتشي على الأسعار بطريقة تحدد المكان لحدوث نقاط التداول، فحين يتم تحديد تلك النقاط بصورة صحيحة فسوف يتم تنفيذ الصفقة عند مستوى السعر المحتمل أن يغير الدورة.

أي أصل من الأصول التي يتم تداولها في الأسواق المالية يتحرك سعره في دورات، وتميل هذه الدورات لتكرار نفسها ولتشكيل الأنماط الهندسية. وقد كشفت بعض الدراسات أن الساقين اللتين تشكلان هذه الأنماط الهندسية المميزة ترتبط بعضها البعض عن طريق نسب فيبوناتشي، وتتم الإشارة لكل نمط منها باسم معين عادة ما يكون من أسماء الحيوانات بحسب مظهره في الرسوم البيانية، ولأن هذه الأنماط تتطور بصورة طبيعية فتسمي بنماذج الهارمونيك.

تساعد أنماط الهارمونيك المتداولين في تحديد مستويات السعر التي يحتمل أن تخضع فيها اتجاهات الأصول للانعكاس، وبالتالي فهي تعطي ميزة للدخول المبكر مادامت التوقعات صحيحة، ومع ذلك فإن أنماط الهارمونيك لها أيضا نصيبها من العيوب، والتي تتمثل فيما يلي:

مخططات شديدة التقلب

فسوف تظهر مخططات الأسعار بشكل أخرق حين يتم إرفاق نموذج الهارمونيك على الرسم البياني، ولذلك دائما ما ينصح المتداولون الخبراء بأن يحصل المبتدئين دائما على مخططات أسعار نظيفة بحيث يمكنهم رؤية المستويات للدعم والمقاومة بشكل واضح. فوجود خطوط عديدة على مخطط السعر قد يؤدي إلى تشتيت المتداول عن المستويات الهامة.

لا يوجد ندرة في الأنماط والنماذج الجديدة للهارمونيك

والتي يتم إطلاقها على شبكة الإنترنت، فكل الأنماط تختلف فيما بينها بصورة طفيفة للغاية، ومثل تلك الادعاءات قد تؤدي إلى وجود بعض التعقيد في تداول أنماط الهارمونيك.

إمكانية تحول النمط إلى آخر

فلا يوجد أي ضمان لاكتمال نموذج الهارمونيك على النحو المتوقع، كما لا يوجد مؤشر لرسم النمط قبل تكونه. وبذلك فقد تمتد إحدى الأرجل بشكل يؤدي إلى فشل النموذج. فضلا عن إمكانية تحول النمط إلى شكل نمط آخر تمامًا، فلا يوجد ما يضمن اكتمال النمط وهو ما قد يضع المتداول في مأزق.

المؤشرات الفنية البحتة

حيث أن نماذج الهارمونيك تستمد إلى افتراضية ميل البشر إلى تكرار السلوكيات السابقة حتى وإن كان بدون وعي. فإذا تغيرات الأساسيات للأصل بصورة جذرية فلا شك أن النمط سوف يفشل. ولذلك يجب على المتداول المحترف أن يعطي أهمية كبيرة للأساسيات التي تقوي تداوله أو تضعفه. فحين يلجأ عدد كبير من المتداولين إلى وضع أمر بيع أو أمر شراء لمجرد إشارة النمط إلى حدوث انعكاس في نقطة محددة؛ فإن ذلك يصبح كالنبوءة التي تتحقق تلقائيا. يمكن للمدير الذكي أن يتخلص من نقاط التوقف بسهولة وفي أي وقت، في حين أنه لا يمكن إنكار أنه لا يمكن دائما تفسير التقلبات على المدى القصير عن طريق البيانات الاقتصادية، وبيد أن وضع أوامر بيع أو شراء معتمدة فقط على نمط هارمونيك لا يعد قرارًا صائبًا.

الإطار الزمني

حيث تتعامل أنماط الهارموينك مع نسبة تقلبات الأسعار فقط، ولا تتحدث عن الإطار الزمني الذي يجب أن يختاره المتداول، أو الوقت الذي يحتاجه لتحقيق النمط أو انتهاكه. علاوة على ذلك، فالمتداولين المتأرجحين غالبًا ما يستخدمون أنماط الهارمونيك. ولا يتناسب تداول نمط الهارمونيك مع التداول اليومي والإطار الزمني قصير المدى بشكلٍ عام.

التنبؤ بالتمديدات

بالرغم من النظرة العامة لأنماط الهارمنويك بأنها تتضمن مجموعة ثابتة لقواعد التداول، إلا أن هذا لا يكون الحال دائما. ففي العديد من أنماط الهارمونيك قد تكون الأرجل التي تشكل النموذج لها امتدادات، ولا يمكن القول بأن التجربة فقط هي التي يتعلم منها المتداول هذه التقنيات، ولكن اتخاذ القرارات الصائبة والذكية يتعلق ببساطة بطريقة تعلم أنماط الهارمونيك.

زيادة فرص الوصول لوقف الخسارة

فالمتداول الذي يتبع قواعد التداول بنموذج الهارمونيك بكل إخلاص سوف يضمن المستويات الدقيقة للدخول ووقف الخسارة. ومع ذلك فمستويات الدخول ووقف الخسارة قد تكون عرضة إلى التلاعب السهل من اللاعبين الأساسيين، وهذا ما يجعلها من أكبر العيوب. ففي التداول قد تكون بضع نقاط عميقة أخرى في مناطق الانعكاس المحتملة كافية لتحريك أمر وقف الخسارة بكل سهولة خلال فترة التقلبات.

التناقض بين الإشارات

وهي أكثر المشكلات شيوعًا التي تواجه المبتدئين في نماذج الهارمونيك، فقد تظهر النماذج وتتطور في أطر زمنية مختلفة، وقد تعطي إشارات متناقضة، وقد يظهر نموذج صعودي وآخر هبوطي في إطارين زمنيين معًا، وذلك ما يخلق الارتباك في ذهن المتداول، فلا يفيد حينئذٍ إلا الخبرة من أجل تقييم الموقف واتخاذ القرار المناسب في التداول، ولذلك فإن نموذج الهارمونيك وحده لا يكفي في التداول.

تعرف ايضاً على: شركات توزع ارباح شهريه

جدول نسب نماذج الهارمونيك

فيما يلي سوف نتعرف على جدول نسب نماذج الهارمونيك والتي يجب التمييز بينها:

| نموذج الفراشة Butterfly | |||

| تصحيح النقطة B | تصحيح النقطة C | تصحيح النقطة D | تصحيح النقطة D |

| من الضلع XA | من الضلع AB | من الضلع BC | من الضلع XA |

|

78.6

| 38.2 | 161.8 | 127

|

| 50 | 200 | ||

| 61.8 | |||

| 78.6 | 261.8 | 161.8 | |

| 88.6 | |||

| نموذج الكابوريا CRAB | ||||

| تصحيح النقطة B | تصحيح النقطة C | تصحيح النقطة D | تصحيح النقطة D | |

| من الضلع XA | من الضلع AB | من الضلع BC | من الضلع XA | |

| 38.2

| 38.2 | 224 | 161.8 | |

| 50

| 50 | 300 | ||

| 61.8 | ||||

| 61.8

| ||||

| 78.6 | 361.8 | |||

| 88.6 | ||||

| نموذج الكابوريا العميق DEEP CRAB | ||||

| تصحيح النقطة B | تصحيح النقطة C | تصحيح النقطة D | تصحيح النقطة D | |

| من الضلع XA | من الضلع AB | من الضلع BC | من الضلع XA | |

|

88.6

| 38.2 | 261.8 | 161.8 | |

| 50 | 300 | |||

| 61.8 | ||||

| 78.6 | 361.8 | |||

| 88.6 | ||||

| نموذج جارتلي GARTLEY | ||||

| تصحيح النقطة B | تصحيح النقطة C | تصحيح النقطة D | تصحيح النقطة D | |

| من الضلع XA | من الضلع AB | من الضلع BC | من الضلع XA | |

| 61.8

| 38.2 | 127 | 78.6 | |

| 50 |

| |||

| 61.8 | ||||

| 78.6 | 161.8 | |||

| 88.6 | ||||

| نموذج الخفاش BAT | ||||

| تصحيح النقطة B | تصحيح النقطة C | تصحيح النقطة D | تصحيح النقطة D | |

| من الضلع XA | من الضلع AB | من الضلع BC | من الضلع XA | |

| 38.2

| 38.2 | 161.8 | 88.6 | |

| 50 | 200 | |||

| 61.8 | ||||

| 50 | ||||

| 78.6 | 261.8 | |||

| 88.6 | ||||

| نموذج الخفاش الممتد Alternate BAT | |||

| تصحيح النقطة B | تصحيح النقطة C | تصحيح النقطة D | تصحيح النقطة D |

| من الضلع XA | من الضلع AB | من الضلع BC | من الضلع XA |

| 38.2

| 38.2 | 200 | 113 |

| 50 | 224 | ||

| 61.8 | 261.8 | ||

| 78.6

| 3.618

| ||

| 88.6 | |||

تعرف ايضاً على: مؤشر فيبوناتشي – الشموع اليابانية – مؤشر داو جونز